关于董监高以及核心员工等人员通过各种方式进行个税筹划的事情,在企业经营实践中还是很普遍的,但是在IPO审核案例中倒是很少见,毕竟都准备IPO了,还算计这点利益缺失,确实不值当。

在日常工作中,小兵也经常接到一些关于员工个税筹划的路径和方式上的咨询,比如:

通过58支付的方式、通过第三方转移支付的方式、通过各种报销的方式、通过不同账户分开发放的方式、通过在不同区域跨区域发放的方式等等。

同时,目前也有很多所谓专业的专业咨询机构专门就做帮助客户做税收筹划的事情,一个是怎么设计方案,第二个看能不能找到个税的“洼地”,反正就是在你情我愿的氛围中,搞得不亦乐乎。

税收洼地,那是当地政府将政府留存部分以补助的形式进行了返还,随着政府税收压力大,这种洼地越来越少,就算是有真正能落地执行的几乎没了。

分开发放,其实只能是躲得了一时,躲不了更长时间,等到年底汇算清缴,只要是你一个人名下的所有收入,都会合并纳税。

报销发放,这也是实践中一种普遍的看起来成本比较低且便捷的方式,就是员工的某些薪酬和奖金通过费用报销的方式进行。但是,这些费用的发生是否会明显的不合理,会导致某些财务指标异常,同时在税务稽查的时候是否真的能做到万无一失,也是没法保证的。

转移支付,比如通过一些无关联第三方,虚构一些交易,然后将资金转移出去然后进行薪酬和奖金支付,虽然也能实现效果,但是说实话这本质上就是造假了。

亲属代领,这种方式也可以实现避税效果,但是经不起任何核查,毕竟公司有资金支付给了无关的人员,这个路径无法改变且非常明显。

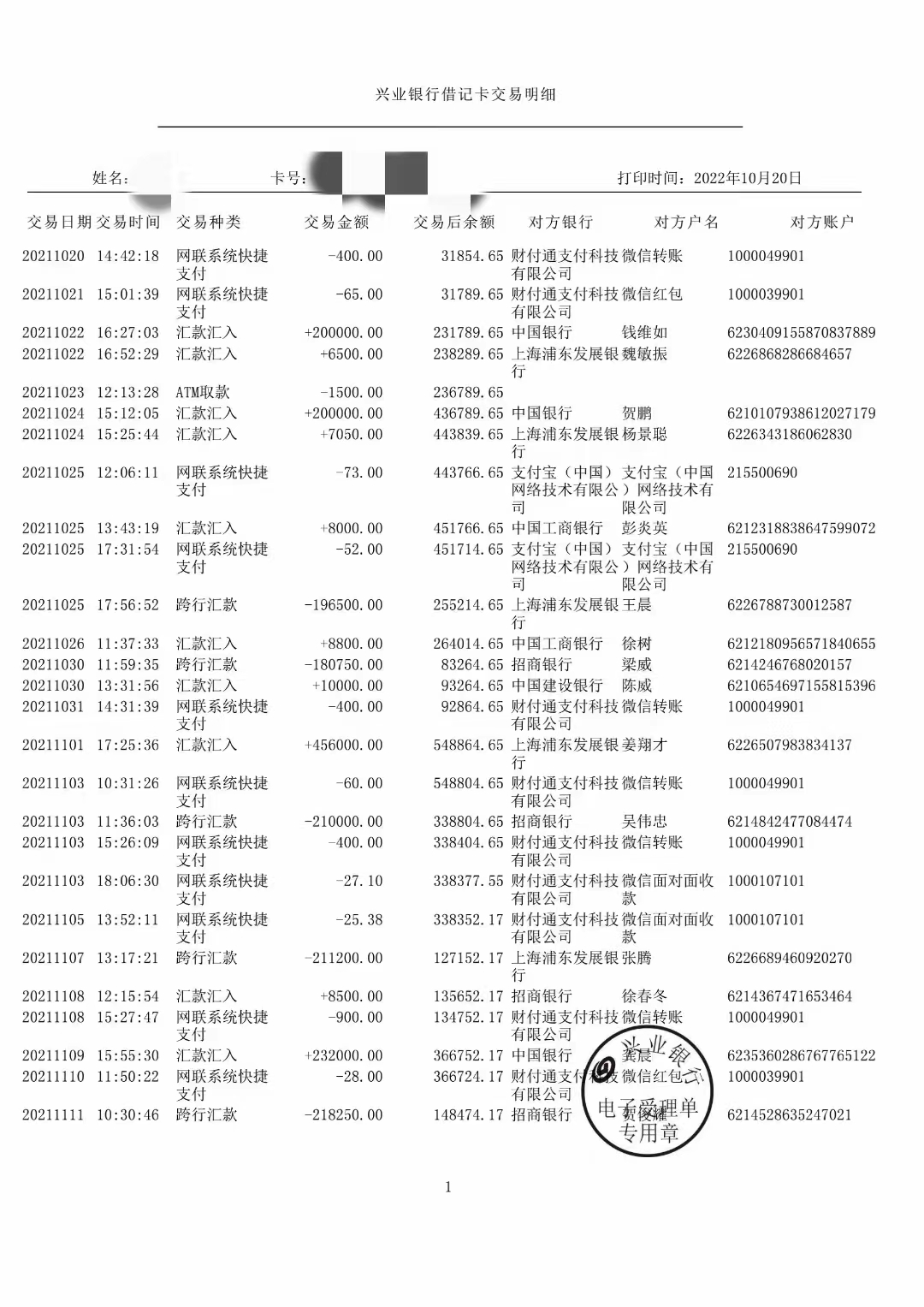

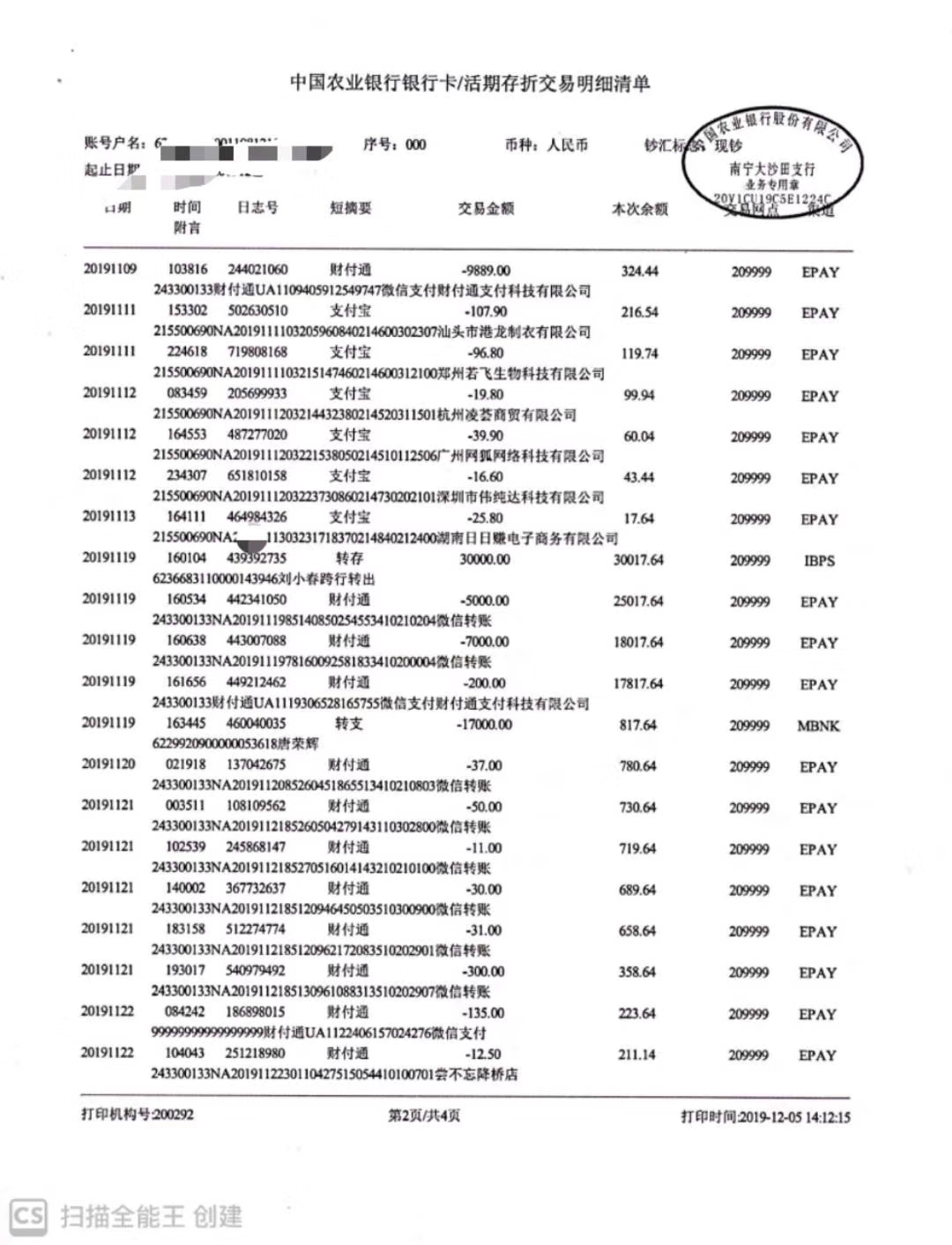

具体到本案例发行人,就是董监高将部分薪酬让亲属或者亲友代领,从而规避个税的更高税率。从IPO财务核查的角度来说,发现整个问题只要仔细一点,只要通过核查发行人的银行流水还是很容易能发现的。从另外一个角度来说,如果对公司不是那么熟悉,对员工名册不是那么熟悉,就是有一些人领了工资但是你并不确定是不是在公司工作,那么还是不容易核查。

因而,这种通过亲属来代领工资的情形还是具有隐蔽性的,项目组能够发现还是值得赞许的。

说不定,其他IPO案例中也存在这种情况,只是规模比较小,又比较隐秘,没有被发现罢了。甚至,就算是发现,按照重要性原则或者多一事不如少一事的原则,那就忽略不计了。

对于这种分开发工资的情形,基本上要满足两个原则:一个是员工的工资很高,工资低了还有什么筹划的必要;第二个员工的工资不能有明显的差异,不能显著低于同行业的平均水平。从这个两个角度来说,其实这种通过亲属筹划个税的方式忙活了半天也节约不了多少个税。

具体到本案例,对于这个问题的解决,发行人的措施还是到位的:①及时跟税务局汇报,补缴了个税和滞纳金;②取得了税务部门的证明文件,证明不属于重大违法违规行为,不会被处罚;③收集和论证了跟这个问题相关的各种法律规定,包括刑罚层面的,论证不会有刑责,还是值得我们借鉴的。

最后,还要说一点,就是发行人在披露规避个税的薪酬占总薪酬的比例的时候,还是取巧了:

分母用的是总薪酬,这样看起来比例会比较小甚至低于5%,而最合适的方式,应该是分母用董监高的总薪酬,这样才能真正看出来这些人到底有多少比例做了个税的筹划,性质是不是严重。

报告期内,发行人部分董事、监事及高级管理人员存在通过其近亲属(友)代为领取薪酬的情形,存在被税务主管机构予以行政处罚的风险。

2019年度至2020年度,公司曾存在将应付给部分董事、监事及高级管理人员的部分薪酬支付到其近亲属(友)的个人账户,系近亲属(友)为董事、监事及高级管理人员代领部分薪酬。2021年度,经过规范,公司已不存在董事、监事及高级管理人员薪酬由他人代领的情况。代领薪酬的具体情况如下:

2019年度至2021年度,相关董事、监事及高级管理人员涉及个税金额合计约88.99万元,具体情况如下:

公司于2020年11月已经全部终止了相关人员代领薪酬安排,并且公司相关董事、监事及高级管理人员于2020年12月已经缴纳报告期内的代领薪酬涉及的个人所得税;涉税金额合计141.90万元。公司在执行的《北京怡和嘉业医疗科技股份有限公司内部控制管理手册》规定,人力资源部应不定期对在职员工花名册及工资表人员进行核对,并保留核对及审核记录,以保证工资发放给在职职工。

公司相关董事、监事及高级管理人员已出具承诺:“若本人因本次发行上市前从发行人或其子公司领取薪酬事宜被主管机构要求补缴个人所得税、给予罚款或滞纳金,本人承诺将及时足额缴纳,保证发行人不因此遭受任何损失。”公司的实际控制人已出具承诺:“若公司和/或控股子公司因本次发行上市前个人所得税代扣代缴事宜承担罚款、滞纳金,本人将对公司和/或其控股子公司因此受到的实际损失进行全额补偿。”综上,公司所采取的整改补救措施充分、有效。

三、涉及的董事、监事、高级管理人员以及发行人是否可能构成重大违法行为,是否对本次发行上市构成实质障碍

根据北京市税务局于2019年3月28日公布的《关于修改北京市国家税务局北京市地方税务局关于发布〈北京市税务行政处罚裁量基准〉的公告的公告》,以及北京市税务局就前述文件于2019年6月19日公布的《关于修改北京市国家税务局北京市地方税务局关于发布〈北京市税务行政处罚裁量基准〉的公告的公告的政策解读》,对偷税处罚裁量基准的适用条件进行修改,由原来的“偷税金额+偷税占比”情节判断标准,修改为偷税被处罚次数、配合检查程度、社会影响等情节判断标准,具体如下:

“纳税人五年内首次因偷税被税务机关处罚,并能够配合税务机关检查,且未造成较大不良社会影响的”,裁量阶次为“一般”;“扣缴义务人五年内首次因偷税被税务机关处罚,并能够配合税务机关检查,且未造成较大不良社会影响的”,裁量阶次为“一般”。

根据《京津冀税务行政处罚裁量基准》(2021年10月1日生效)第19项,违反《税收征收管理法》第六十三条第二款,按以下标准处罚:(一)五年内首次因偷税被税务机关处罚,并能够配合税务机关检查,且未造成较大不良社会影响的,处不缴或者少缴已扣、已收税款50%以上1倍以下的罚款。(二)五年内首次因偷税被税务机关处罚且不配合税务机关检查的,或者五年内首次因偷税被税务机关处罚且案件产生较大不良社会影响的,处不缴或者少缴已扣、已收税款1倍以上2倍以下的罚款。(三)五年内二次以上因偷税被税务机关处罚的,或者逃避、拒绝检查造成严重后果的,或者案件产生重大不良社会影响的,处不缴或者少缴已扣、已收税款2倍以上5倍以下的罚款。

此外,根据国家税务总局发布的《重大税收违法失信案件信息公布办法》第五条规定,重大税收违法失信案件是指符合下列标准的案件:(一)纳税人伪造、变造、隐匿、擅自销毁账簿、记账凭证,或者在账簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款100万元以上,且任一年度不缴或者少缴应纳税款占当年各税种应纳税总额10%以上的;……。

根据国家税务总局北京市海淀区税务局第一税务所分别于2020年7月16日、2021年1月29日、2021年8月3日、2022年2月16日出具的涉税信息查询结果告知书,公司自2017年1月1日至2021年12月31日未接受过涉税行政处罚。根据国家税务总局天津市武清区税务局分别于2020年7月15日、2021年1月26日、2021年7月20日、2022年2月17日出具的涉税信息查询结果告知书,天津怡和自2017年1月1日至2021年12月31日不存在涉税违规记录。根据国家税务总局天津市武清区税务局分别于2020年7月15日、2021年1月27日、2021年7月27日、2022年2月17日出具的涉税信息查询结果告知书,天津觉明自2017年1月1日至2021年12月31日不存在涉税违规记录。

根据《中华人民共和国刑法(2020年修正)》第二百零一条,“纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款数额较大并且占应纳税额百分之十以上的,处三年以下有期徒刑或者拘役,并处罚金;数额巨大并且占应纳税额百分之三十以上的,处三年以上七年以下有期徒刑,并处罚金。扣缴义务人采取前款所列手段,不缴或者少缴已扣、已收税款,数额较大的,依照前款的规定处罚。对多次实施前两款行为,未经处理的,按照累计数额计算。有第一款行为,经税务机关依法下达追缴通知后,补缴应纳税款,缴纳滞纳金,已受行政处罚的,不予追究刑事责任;但是,五年内因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚的除外。”根据上述规定,鉴于税务机关未对董事、监事及高级管理人员下达追缴通知,董事、监事及高级管理人员已经主动缴纳了相关个人所得税,并出具承诺,若因代领薪酬事宜被主管机构要求补缴个人所得税、给予罚款或滞纳金,承诺将及时足额缴纳。因此,相关董事、监事及高级管理人员因代领薪酬事宜而被给予刑事处罚的风险较小。

截至本回复出具日,该等人员未受到过税务相关行政处罚;并且,根据公司相关董事、监事及高级管理人员取得的无犯罪记录证明,上述人员无犯罪记录。